Come sappiamo, la Circolare n° 9 del 9 ottobre 2023 emanata dal Ministero del Lavoro, di concerto con il proprio Ufficio Legislativo ed anche con l’Ispettorato Nazionale del Lavoro, ha chiarito quanto è stato approvato con la Legge n° 85 del 2023 la quale ha convertito il Decreto Lavoro del 2023 (conosciuto anche con il nome di “Decreto Calderone”) e vale a dire il Decreto Legge n° 48 del 2023.

Le novità hanno toccato sia i contratti a tempo determinato e sia la somministrazione di lavoro a tempo determinato che sono racchiuse nei seguenti ambiti:

- la durata massima e le altre parti essenziali del contratto;

- le “nuove causali” introdotte con la Legge n° 85 del 2023;

- il regime delle “proroghe” e dei “rinnovi”;

- i casi vietati;

- la somministrazione di lavoro a tempo determinato;

- i contratti a termine nella Pubblica Amministrazione “allargata” alle Università private e agli Enti di Ricerca privati.

1) La durata massima e le altre parti essenziali del contratto:

la Circolare sopra menzionata chiarisce che non sono state modificate le parti essenziali del contratto a termine come, ad esempio, la durata massima che rimane sempre pari a 24 mesi e il contestuale effetto della trasformazione del contratto di lavoro a tempo determinato in un contratto a tempo indeterminato.

Tale durata massima, come già previsto anche prima del Decreto Lavoro del 2023, può essere violata qualora ciò sia permesso dal C.C.N.L. applicato, purché sia in vigenza e risulti essere in attesa di rinnovo, oppure qualora venga stipulato, dinanzi l’Ispettorato del Lavoro competente territorialmente, un ulteriore contratto a tempo determinato massimo di 12 mesi e ossia come stabilito dall’art. 19, comma 3°, del D.Lgs. n° 81 del 2015.

Le altre parti essenziali, che non sono state modificate dal Decreto Lavoro del 2023, sono quelle afferenti alle “proroghe”, al “regime delle interruzioni” (stop and go), ai contratti stagionali, al diritto di precedenza, alle percentuali massime consentite in rapporto al totale dei contratti a tempo Indeterminato, al regime sanzionatorio, alle divere forme contrattuali e alla sostituzione di altri lavoratori.

In merito alle “proroghe” è possibile attivarne sempre 4 nello stesso e identico periodo di tempo pari a 24 mesi, mentre, in merito al “regime delle interruzioni” è necessario prevedere una pausa (il cosiddetto “stop and go”) di 10 giorni nei contratti inferiori ai 6 mesi oppure un intervallo di 20 giorni se si supera il semestre.

2) Le “nuove causali” introdotte con la Legge n° 85 del 2023:

il Decreto Lavoro del 2023 si differenzia dalla precedente normativa per una differente impostazione di fondo implicando che “non basta più semplicemente limitarsi ad un mero rinvio alle fattispecie legali di cui alla previgente normativa”, ma, è necessario declinare adeguatamente la casistica con il caso concreto il quale si presenta per poter continuare ad utilizzare le causali introdotte, a qualsiasi livello, dalla contrattazione collettiva (C.C.N.L., Accordi Sindacali di Secondo Livello di natura aziendale e/o territoriale).

Tutto questo è indispensabile per non subire pretese legali avanzate dai lavoratori come accadde, in una cornice normativa differente, con il D.Lgs. n. 368/2001 attraverso cui fu possibile, a suo tempo e violando le causali, ricondurre il tutto a dei contratti a tempo indeterminato in quanto il Decreto Legislativo, prima menzionato, non prevedeva un limite temporale.

Infatti, in merito alla disciplina delle condizioni (comma 1° dell’articolo 19 del D.Lgs. n. 81 del 2015), il Decreto Lavoro in questione ha eliminato i presupposti riguardanti le “esigenze temporanee e oggettive estranee all’ordinaria attività” e quelle afferenti alle “esigenze connesse agli incrementi temporanei, significativi e non programmabili dell’attività ordinaria” perché ha preferito valorizzare la contrattazione collettiva (C.C.N.L., Accordi Sindacali di Secondo Livello di natura aziendale e/o territoriale) intesa come l’unica sede deputata ad individuare le diverse casistiche che consentono di apporre, ai contratti a tempo determinato, un termine superiore ai 12 mesi e, comunque, entro e non oltre il limite massimo dei 24 mesi.

Pertanto, spetta sempre alla contrattazione collettiva di stabilire le diverse casistiche a patto che il tutto sia stabilito dai CCNL, dagli Accordi Sindacali di Secondo Livello di natura aziendale e/o territoriale sottoscritti dai sindacati comparativamente più rappresentativi sul piano nazionale e/o dalle rispettive Rappresentanze Sindacali Aziendali così come è stato previsto dalla nuova lettera a) del 1° comma dell’art. 19 del D.Lgs. n. 81 del 2015.

Sempre in base a quest’ultimo comma, e precisamente con la nuova lettera b), le parti individuali del contratto di lavoro, e vale a dire il datore di lavoro ed il prestatore di lavoro, possono decidere nuove esigenze di natura tecnica, organizzativa o produttiva in assenza di specifiche condizioni elencate nei CCNL e sempre se queste giustificano lo sforamento del termine dei dodici mesi. Tale possibilità, però, può essere colta dalle parti individuali del contratto di lavoro fino alla data del 30 aprile 2024 in quanto ai sindacati dei lavoratori dipenenti e ai sindacati datoriali è stato concesso un congruo periodo di tempo per poter adeguare i loro contratti con quanto è stato introdotto attraverso il Decreto Lavoro.

Infine, il Decreto Lavoro in questione permette ancora l’utilizzo delle “precedenti causali” previste dai C.C.N.L. applicati, purché siano in vigenza e risultino essere in attesa di rinnovo, e l’utilizzo delle causali introdotte con l’articolo 41-bis del Decreto Legge n. 73 del 2021 per contrastare l’emergenza sanitaria, purché sempre il Contratto Collettivo Nazionale del Lavoro applicato, fino alla sua vigenza, risulti essere in attesa di rinnovo.

3) Il regime delle “proroghe” e dei “rinnovi”:

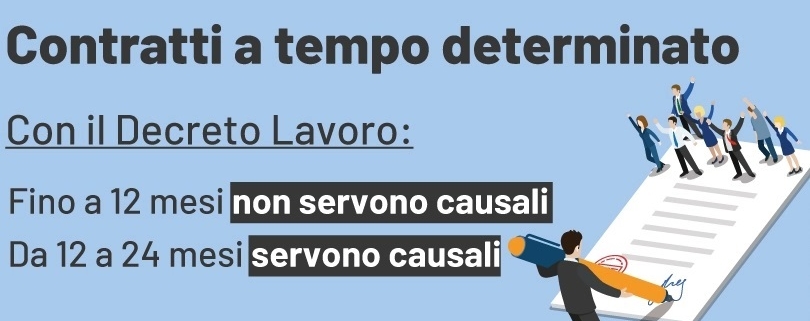

in tema di regime delle “proroghe” e dei “rinnovi” la Circolare Ministeriale in questione chiarisce che nei primi 12 mesi, a decorrere dal 5 maggio 2023, possono attivarsi sia le “proroghe” e sia i “rinnovi” senza dover apporre una specifica causale.

Ci preme sottolineare

- anche se è una banalità, che l’istituto della “proroga” ha a che fare con uno spostamento in avanti del termine, mentre, l’istituto del “rinnovo” implica la stipula di un nuovo contratto il quale inizia dopo lo scadere del precedente accordo;

- che nella Circolare Ministeriale in questione per “contratti stipulati” ci si riferisce sia alla “proroga” e sia al “rinnovo”.

Il Decreto Lavoro ha introdotto una novità che consiste nell’azzeramento dei numeri dei contratti a tempo determinato che si possono sottoscrivere a partire dalla data del 5 maggio 2023 e, dunque, è possibile stipulare ulteriori contratti a tempo determinato senza le causali per la durata massima di 12 mesi indipendentemente dagli eventuali contratti a termine già intercorsi prima dell’entrata in vigore del Decreto Lavoro, il quale è stato pubblicato sulla Gazzetta Ufficiale il 4 maggio scorso.

Così facendo, per questo breve periodo, si è preferito agevolare il ricorso ai contratti a termine senza causali e, sempre rispettando la durata massima dei 24 mesi, oppure la diversa durata massima prevista dai C.C.N.L. applicati, purché siano in vigenza e risultino essere in attesa di rinnovo.

Successivamente al 5 maggio 2023 è possibile, senza causali e per ulteriori 12 mesi (24 mesi se in sommatoria con la somministrazione per lo stesso livello di inquadramento), prorogare o rinnovare quei contratti a termine, scaduti dopo tale data, la cui decorrenza si sia perfezionata prima della data del 5 maggio 2023.

Se tra la data del 5 maggio 2023 e quella del 4 luglio 2023 la parti individuali del contratto di lavoro, e vale a dire il datore di lavoro ed il prestatore di lavoro, hanno rinnovato oppure prorogato un rapporto di lavoro a tempo determinato per 6 mesi, possono attivare un ulteriore contratto di 6 mesi senza causali.

4) I casi vietati:

come sappiamo, è vietato utilizzare la forma contrattuale per i rapporti di lavoro a tempo determinato – ai sensi dell’art. 20 del D.Lgs. n. 81 del 2015 che se violato, anche su controlli dell’Ispettorato del Lavoro, implica l’automatica trasformazione in un contratto a tempo indeterminato – per

- sostituire i lavoratori in sciopero;

- assumere altro personale nelle unità produttive in cui nei 6 mesi precedenti si sono effettuati licenziamenti collettivi di lavoratori le cui mansioni sono identiche a quelle che si intendono inserire nei nuovi contratti a termine, salvo che la durata non sia superiore ai 3 mesi e salvo che si sostituiscono dipendenti “assenti”;

- le unità produttive interessate dall’integrazione salariale e, contestualmente, da una sospensione dal lavoro oppure da una riduzione dell’orario di lavoro, in riferimento sempre ai quei lavoratori le cui mansioni sono identiche a quelle che si intendono inserire nei nuovi contratti a termine;

- quei soggetti datoriali che non hanno adottato il D.V.R. e vale il Documento delle Valutazioni dei Rischi previsto dalla normativa sulla sicurezza nei luoghi di lavoro.

Dunque, si coglie l’occasione per ribadire che è, invece, possibile stipulare il contratto a termine per sostituire, ad esempio, un lavoratore in “distacco” (ex art. 30 del D.Lgs. n. 276/200) oppure in “trasferta”, tendendo sempre conto di non violare le norme circa i benefici di natura contributiva come nel caso della sostituzione di una “donna in maternità” che lavora all’interno di un’impresa con meno di 20 lavoratori.

5) La somministrazione di lavoro a tempo determinato:

come primo appunto c’è da precisare che la Circolare Ministeriale in questione chiarisce che resta ancora valida, per le “parti non incompatibili” con il Decreto Lavoro, l’altra propria Circolare n° 17 del 31 ottobre 2018.

La prima novità interessa il contratto di lavoro, in ogni sua tipologia, dell’apprendistato che se attivato mediante un contratto di somministrazione non viene considerato nel limite del 20% rispetto ai lavoratori in forza a tempo indeterminato previsto dall’art. 31, comma 1°, del D.Lgs. n. 81 del 2015 che è afferente alle somministrazioni a tempo indeterminato.

La seconda novità ha a che fare con alcune categorie di lavoratori le quali non rientrano nel calcolo del limite del 20% prima esposto e che sono le seguenti: i beneficiari da almeno 6 mesi della Naspi e della Dis-Coll, i beneficiari da almeno 6 mesi di un ammortizzatore sociale ed, infine, le persone “lavoratrici svantaggiate” e quelle persone “lavoratrici molto svantaggiate” così come identificate dal Decreto Ministeriale del Ministero del Lavoro del 17 ottobre 2017.

6) I contratti a termine nella Pubblica Amministrazione “allargata” alle Università private e agli Enti di Ricerca privati:

il Decreto Lavoro del 2023 non si applica alla Pubblica Amministrazione “allargata” e, ossia, tale normativa sui contratti a termine non interessa neanche quei contratti stipulati dalle Università private, comprese le filiazioni di atenei stranieri, e dagli Enti di Ricerca privati.

Si parla, appunto, di “settore pubblico allargato” proprio per intendere queste categorie prima elencate così come è stato stabilito dall’art. 1, comma 3°, del D.L. n. 87 del 2018 e, dunque, per tali casistiche il contratto a termine – anche se attivato con la somministrazione di lavoro – può essere instaurato senza nessuna causale e per un massimo di 36 mesi.